不動産投資は初心者でも始められる?メリットとデメリットと利回りの計算方法

不動産投資に興味があるけれど、始め方が分自己資金が少なくてもローンを組んで投資できるからない、という人は多いのではないでしょうか。

不動産投資はローンが前提になるので心配、多額の借金を抱えるのは抵抗がある、という意見も多いようです。

この記事では、不動産投資のメリットやデメリット、利回りの考え方から融資を受けるポイントなどを、初心者向けに分かりやすく解説していきます。

不動産投資がサラリーマンにおすすめな理由や、ローンを組む上でメリットとなる点などについても説明しますので、興味がある方は是非参考にしてください。

▶︎▶︎▶︎無料セミナー詳細はこちら◀︎◀︎◀︎

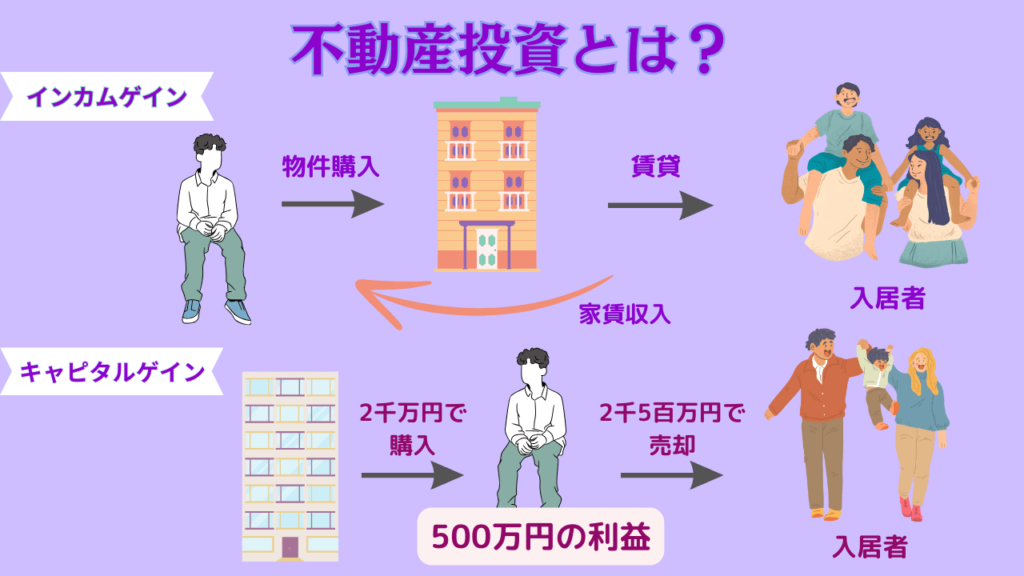

不動産投資とは?

不動産投資とは、土地や建物などの不動産を購入し、運用収益を得る投資のことです。

不動産投資で収益を得るには、大きく分けて2つの方法があります。

インカムゲインとキャピタルゲインです。

| インカムゲイン | キャピタルゲイン | |

| 利益の種類 | 資産を保有していることで得られる利益 | 資産を売却したことで得られる利益 |

| リスクとリターン | ローリスク・ローリターン | ハイリスク・ハイリターン |

| メリット | 安定した継続的な収入が見込める | 短期間で大きな利益の可能性がある |

| デメリット | 収益率が低い 大きな利益は期待できない |

損失を被る可能性もある |

まずは、不動産投資の基本的な考え方について説明します。

インカムゲイン

インカムゲインとは、「資産を保有していることによる利益」のことを指します。

株式や投資信託のインカムゲインであれば配当金や分配金ですし、不動産投資のインカムゲインは所有不動産から入る家賃のことになります。

インカムゲイン投資のメリットは、資産価値自体が上がらなくても収入を得られるので景気や物価変動の影響を受けにくいこと、長期的に安定した収入を得られることです。

キャピタルゲイン

キャピタルゲインとは、「資産自体を売却したことによる利益」のことを指します。

不動産投資で言えば、不動産を売却したことで収益を上げるタイプの投資になります。売却益ですから、値上がりする不動産を購入することがポイントです。つまり、景気や物価が上昇している局面、好景気やインフレ時には特に有効な投資法となります。

インカムゲインとキャピタルゲインおすすめなのは?

日本では長らく物価が上がらないデフレ時代が続いた為、不動産投資でもキャピタルゲインではなくインカムゲインを狙う投資手法がメリットが大きく脚光を浴びてきました。

キャピタルゲインは不動産の価格が上がれば大きな利益を上げることができるというメリットがあります。しかしその分、価格が下がった時には大きなリスクを抱えることになります。日本のバブルが弾けた時、大きな損失を出したのは不動産のキャピタルゲイン投資だった為、「不動産のキャピタルゲイン投資=危険」というデメリットのイメージが定着してしまったのかもしれません、

しかし、日本も着実にデフレからインフレ局面に変わりつつあり、既に首都圏ではマンション価格の高騰が続いています。これからは、不動産投資でキャピタルゲインをメインとする投資法も注目されていくでしょう。

(引用 YAHOO!」ニュース「首都圏マンション価格上昇 3カ月連続、8068万円)

ただ、初心者におすすめの不動産投資はインカムゲインとキャピタルゲインのどちらか、と言えば、インカムゲインを狙う投資方法です。

キャピタルゲインを狙う投資は、大きな利回りが期待できる分、資金力やネットワークを持つ人の方が圧倒的にメリットがあります。インカムゲインは手元資金が無くても、小さなところから始められますし、人気のある都心部や高額の物件ではないところで勝負することもできます。

また、インカムゲインを優先したからと言って、必ずしもキャピタルゲインを諦めなくてはいけない、ということではありません。最初は手堅いインカムゲイン投資から始めて、不動産の家賃収入でキャッシュが溜まったところで別の不動産を購入したり、家賃収入という付加価値をつけて売却することでキャピタルゲインを得る、といった方法も考えられます。ゼロから不動産投資を始めたい、という人は、まずインカムゲインを狙う不動産投資から始めて、不動産の基礎知識を学んだり、資金力をつけたりすると良いでしょう。

この記事では、初心者やサラリーマンでも始められる不動産投資として、主にインカムゲインをターゲットとした不動産投資について説明していきます。

▶︎▶︎▶︎無料セミナー詳細はこちら◀︎◀︎◀︎

不動産投資のメリット|初心者にもおすすめできる?

不動産投資のメリットとは何でしょうか?

実は不動産投資は、投資初心者にもおすすめの投資法なのです。

本業を継続しながらも投資しやすい、自己資金が少なくても投資を始めることができる、などメリットがたくさんあります。

初心者にもおすすめできる不動産投資のメリットをまとめてみると以下のようになります。

1つずつ順番に詳しく解説していきます。

自己資金が少なくてもローンを組んで投資できる

不動産投資の最大のメリットは、何といってもローンを組んで投資ができることです。人のお金を使って投資できる、というチャンスは他には中々ありません。

融資を受けることで、自分の元手よりもずっと大きな金額を投資できる。これは自己資金を多く持っていない投資初心者でも始めやすい、不動産投資最大のメリットと言えます。

レバレッジの効果

レバレッジの効果とは、例えば自己資金100万円を持っていて、それを全額配当利回り3%の株式投資に回した場合、年間の利息は3万円になります。一方、100万円を元本に銀行から1000万円の借入をして、利回り3%の物件を購入すれば、同じ利回り3%でも年間の利息は10倍の30万円になるのです。

株式の信用取引やFXなどはレバレッジをかける分リスクも高くなりますが、不動産投資で融資を受けてレバレッジをかける場合には、保険に加入するなどリスクコントロールの方法が色々あります。

本業を続けながら投資しやすい

不動産投資は基本的にほったらかしでも家賃収入が入ってくるので、本業がある人でも始めやすい、というメリットがあります。

これが、例えば株式のデイトレで投資をしようと思ったら、一日中パソコンに張り付いていなければなりませんので、サラリーマンが副業で稼ぐのは難しいでしょう。

FXなど値動きが激しい投資も、ちょっと目を離した隙にマーケットが大きく動いているかもしれませんので、片手間にやるにはデメリットが高過ぎます。

その点、不動産投資は物件の購入さえすれば、日々メンテナンスする作業は非常に少ないので、サラリーマンなど他に本業がある人でもやりやすい投資と言えます。

専門的な知識はそれほど必要ない

専門的な知識があまり無くても始められることも、不動産投資が投資初心者に向いているメリットの1つです。

株式やFXなどで安定した投資利回りを実現するには、何年も勉強して専門的な知識を得ないと難しいでしょう。

何十年もそれを本業にしてきたトレーダーたちでさえ、価格を予想するのが難しい分野だからです。

しかし、居住用物件の家賃収入を目的とした不動産投資なら、誰でも消費者目線で投資物件の良し悪しや価格水準の妥当性を判断できます。

また、不動産投資なら、専門的な知識が必要なシーンで、専門家の力を借りやすい、というメリットもあります。

いざ不動産の購入や所有には法律などの知識が必要ですが、売買仲介会社や提携する行政書士などに相談しながら進めることができます。いきなりの賃貸経営に不安がある場合は、コストを払えば不動産管理会社の手を借りることができます。

価格変動リスクが小さく安定した収入が見込める

不動産は株価や為替などと比較して価格変動リスクが小さく、安定した収入が見込めるのも、投資初心者には嬉しいメリットです。

バブルがはじけると不動産価格が大暴落、といったデメリットのイメージが先行して、不動産投資は危険だ、と思っている人もいるようですが、それは間違いです。変動率で考えれば、不動産価格が株価のように1日のあたりに何十パーセントも乱高下する、という事態はありえません。

さらに、キャピタルゲインではなくインカムゲインを狙う不動産投資であれば、家賃収入が1日で激変してしまうようなことはほぼ無いと考えて良いでしょう。

居住用物件の家賃が変動する場合には、何か原因があって長期間でじわじわと変動していくはずです。

長くじっくりと安定した収入を望む場合には、不動産投資のメリットを活かせます。

資産を所有できる

投資を行うことで、担保にできるような資産を自動的に所有できるということも不動産投資のメリットです。

特に、年齢の若いサラリーマンや投資初心者で、持ち家など他にあまり資産が無い、という場合、ローンであっても不動産を所有している、ということは大きなメリットになります。

不動産を所有していることで社会的信用度が上がったり、担保に入れることで次の融資に繋がる可能性も高いです。

株や外貨などの資産は価格変動が大きいため、担保評価が難しいところがありますが、不動産は金融機関からすると担保にしやすい資産だと言えます。

税金対策ができる

不動産投資は税金対策ができる点もメリットです。

不動産所得が赤字になった場合は、損益通算と言って他の所得と合算できます。不動産所得のマイナス分を給与所得や事業所得から差し引くことで合計の所得が少なくなり、かかる税金も抑えられます。

特に、不動産を購入した初年度は、仲介手数料や印紙代など初期費用が発生するので、赤字になりやすく、サラリーマンで他に給与所得があるような人は、確定申告すれば給与所得で払った分の税金が戻る場合があるというメリットがあります。

また、不動産投資では交通費や接待費などの営業的な経費も必要になってきます。物件購入の為に現地に行くこともありますし、仲介会社や管理会社との打ち合わせや交流が必要な時もあります。

株式やFXの投資では、教材の費用と通信費の一部くらいしか経費化できませんが、不動産投資であれば、一定の営業経費は税法上も認められているのは大きなメリットです。

▶︎▶︎▶︎無料セミナー詳細はこちら◀︎◀︎◀︎

不動産投資にはどんな種類がある?

インカムゲインを狙う不動産投資をするとして、どんな種類の不動産投資が考えられるでしょうか?

不動産の種類ごとにどんな投資法が考えられるか、メリットやデメリットなどについて簡単に説明していきます。

| 種類 | 初期費用 | 利回り | |

| ワンルームマンション | 新築・中古 | ◎ | △ |

| 分譲ファミリーマンション | 新築・中古 | ◎ | △ |

| 戸建て | 新築 | ○ | ○ |

| 中古 | ◎ | ◎ | |

| アパート・マンション一棟 | 新築 | △ | ◎ |

| 中古 | ○ | ◎ | |

| 駐車場・店舗など | △ | ◎ |

ワンルームマンション投資

初心者におすすめな不動産投資として人気があるのが、ワンルームマンション投資です。

単身用のワンルーム区分マンションを1室あたりで購入・所有します。

一戸あたりの価格が安いので自己資金が少ない人でも始めやすく、賃貸にも出しやすいというメリットがあります。新築・中古どちらの投資も考えられます。

ただし、所有するのが1部屋だけだと、空室になった時に家賃収入がゼロになってしまい、リスクが集中しやすいというデメリットがあります。

また、人気の高い都心エリアはワンルームでも価格が数百万円から数千万円になること、地方で価格が安い物件は、賃貸の借り手がいないリスクがあること、なども注意が必要です。

最近では、エリアによっては、ただ居住用賃貸に出すだけでなく、民泊物件として収入を得るといった方法もあります。

ファミリーマンション投資

単身向けではなくファミリー向けの区分所有マンションを購入して投資する手法もあります。

ワンルームマンション投資に比べ価格は高くなりますが、賃貸ニーズは高く、立地や間取り次第では築年数が古い部屋でも家賃収入を得られるというメリットがあります。

新築・中古どちらでも可能ですが、新築のファミリーマンションは人気が高くプレミアム価格になっていることが多いため、投資物件として収益を出すのは難しいかもしれません。

また、ワンルームもそうですが、区分所有マンションは毎月の管理費の他、修繕積立金などのランニングコストがかかります。ファミリー向け物件の場合は、物によっては管理費や修繕積立金がかなり高額になるものもありますので、注意が必要です。

戸建て投資

一軒家の戸建てを購入して賃貸する方法です。

土地付きの場合、上の建物だけ購入する場合、新築・中古の場合などに分かれます。

土地付きの場合は価格が高くなりますが、地方の古い戸建てなどですと、驚くほど安い価格で不動産が購入でき、高い利回りの物件を手に入れるチャンスがあります。

土地付き戸建てを購入する場合には、別の建物を建てる、更地にして売却する、など出口戦略を踏まえて投資すると良いでしょう。

最近では、シェアハウス物件なども人気です。

戸建て投資はマンション投資よりも自由度が高く、高い利回りを狙えるというメリットがあります。

その反面、修繕や管理に手間がかかる、借り手を見つけるのが大変、といったデメリットがあります。

一棟アパート・マンション投資

1部屋ごとの区分所有ではなく、アパート・マンションを1棟まるごと購入して投資する方法です。

中古物件の場合は土地付きの場合と、上物だけに投資する場合があります。

また、新築の一棟ものが売りにでるケースは極めて稀ですので、新築物件の場合は、一棟マンションやアパートを発注・建築することになります。初心者でいきなり新築一棟アパートやマンションを建てる人は少ないかもしれませんが、あらかじめ土地を所有していて有効活用したい人や、建築や不動産関係のコネクションがあって建築や資材仕入れなどが低コストで行える人にはメリットが大きいです。

一棟アパート・マンション投資のメリットは、大きな収益が期待できること、複数の賃貸個室を運営するので空室リスクが分散できること、などです。

デメリットは、一棟ものなので価格が高く、初期費用がかかったりローンの借入額が多くなることです。また、管理する部屋数が多くなる分、管理の手間や費用も大きくなります。

駐車場・コインランドリー・テナント物件など

居住用物件以外の不動産投資もあります。

駐車場や駐輪場、コインランドリーや貸店舗などの事業用物件です。

事業用物件の不動産投資は、居住用物件に比べて個別性や自由度が高く、その分大きな利回りを狙える可能性があります。

ただし、事業用物件に投資するにはそれなりの専門知識やノウハウが無いと難しく、初心者にはあまり向いていない投資法と言えるでしょう。

不動産投資のデメリットとリスク|向いていない人の特徴

不動産投資にはデメリットは無いのでしょうか?

不動産投資にももちろんデメリットやリスクはあります。

ネットで不動産について検索すると「不動産投資はやめとけ」という記事もいくつか見かけます。

不動産投資のデメリットについて、「不動産投資に向いていない人の特徴」と合わせて順番に説明していきます。

手間と時間がかかる

インカムゲインを狙う不動産投資は、堅実な利回りに比して手間と時間がかかります。

従って、以下のような特徴を持つ人には向いていません。

- 面倒臭がりの人

- 早く大きく稼ぎたい人

インカムゲインを狙う不動産投資では、投下資本に対して回収に時間がかかりますし、物件を購入したり維持管理したりするのにも手間暇がかかるというデメリットがあります。

確かに副業でできる程度の作業ではあります。それでも不動産投資について勉強し、物件を調査し、購入の交渉をして手続きをし、賃貸人を募集して契約し、物件のメンテナンスをする・・・地味な作業が多いですし、時間もかかります。

将来の収入のために、地味にコツコツと時間をかけて作業できる、という人でないと難しいでしょう。

ローンを組まなくてはいけない

不動産投資は基本的に、ローンを組んでレバレッジをかけることで効果がアップします。

従って以下のような特徴を持つ人にはデメリットが大きいです。

- 収入が安定せずローンを組むのが難しい人

- お金を借入することにどうしても抵抗がある人

数百万円規模の物件でローンを組まずに購入する、という手も無くはありませんが、全て自己資金で利回りをあげるのは難しいですし、それだけの資金を使うなら別の投資をした方が効率的かもしれません。

収入が安定しない、信用情報に傷がある、などといった理由で、金融機関から融資を受けるのが難しい人には不動産投資は向いていません。

ローンという観点から言えば、自営業者よりもサラリーマンの方が不動産投資を始めるのには向いていると言えます。

また、ローンを組むことが前提となるので、お金を借入することにどうしても抵抗がある人にもおすすめしません。

空室になり利回りが低下するリスクがある

不動産投資をする上で避けられないデメリットが空室リスクです。

他の投資に比べて価格変動リスクは小さい不動産投資ですが、空室リスクだけは避けられません。物件が1室の場合は、即収入ゼロとなってしまいますし、いくらこちらが計画や準備をしていても、入居者の都合で突然空室になってしまうリスクは避けられないのです。

従って以下のような特徴を持つ人には向いていません。

- 投資成果で一喜一憂したくない人

- 家賃収入をすぐに使ってしまう人

空室リスクを完全にゼロにすることはできません。いくら頑張っても、空室が出る時は出ますし、全く空室期間を持たずに常に部屋を埋めておくのは不可能に近いからです。

特に、不動産投資を始めたばかりで、所有戸数が少ないうちは、1件空室が出るだけで家賃収入は激減してしまいます。場合によっては、赤字を続けて自腹でローンの返済をしなければならない時期もあるでしょう。そういう時の為に、特に始めのうちは、家賃収入をすぐに使ってしまうのではなく、空室や特別な出費などに備えてプールしておくことも重要です。

家賃収入が入った途端、すぐ使ってしまうような人には不動産投資は向いていません。

ランニングコストがかかる

不動産投資にはランニングコストがかかります。

物件を所有していることによる税金や保険料や修繕費、賃借人を募集するための広告宣伝費や物件の管理費etc…長期間にわたり、しかも状況や年月によってかなり大きく変動するランニングコストを管理することが、不動産投資では必須となります。

ですから、以下のような特徴を持つ人には向いていません。

- 長期的な計画を立てられない人

- 細かい費用や収支の計算が苦手な人

特に、物件のランニングコストは物件が古くなればなるほどかさんでくる傾向があります。

始めのうちは新築で家賃も高く、修繕費もほとんど要らないのに、物件が古くなってくると家賃は下がる、修繕費や募集のためのコストは増えて収支がきつくなってしまう・・・という事態も考えられます。

長期的な収支の計画を立てられない人や、変動しやすい収支を計算できない人には向いていません。

現金化しにくい

不動産投資は、現金化しにくい、現金化に時間がかかる、というデメリットがあります。

ですから、以下のような特徴を持つ人には向いていません。

- すぐにまとまったお金が必要な人

まとまったお金が必要となっても、不動産の売却には時間がかかります。

家賃収入は現金収入ですが、特に不動産投資を始めたばかりの頃は、空室リスクや臨時出費に備えてある程度資金をプールしておかないとリスクが高いです。

近い将来まとまったお金が必要、臨時の備えが全く無いような人の場合、不動産投資ではデメリットが多いでしょう。

▶︎▶︎▶︎無料セミナー詳細はこちら◀︎◀︎◀︎

不動産投資が向いていない人におすすめの投資方法

「不動産投資に向いていないかも…」「もっとリスクの低い投資はない?」という方におすすめなのが太陽光投資です。

太陽光投資は、太陽光発電設備を購入し、その売電収入で利益を得る投資方法で、次のようなメリットがあります。

- 収入が相場に左右されず安定している

- メンテナンスの手間が少ない

- 中古太陽光発電設備の売買が活発である

太陽光投資の利回りは8~13%と言われています。

太陽光発電の売電価格は、国が定める「FIT制度」により固定価格で一定期間保証されていることから、想定利回りを大幅に下回ることがありません。発電量は天候に左右されますが、年間を通してみると安定しています。

また、太陽光発電のメンテナンスは年に数回の清掃や定期点検のみで、あまり手がかからないのもメリットです。専門業者に管理を依頼することも可能なので、本業が忙しい方でも副業として始めやすくなっています。

さらに、中古太陽光発電設備の売買市場が活発なのもメリットの1つです。

中古太陽光発電設備はFIT制度の売電価格が高いのに加え、これまでの発電実績から利回りをより正確にシミュレーションできます。初期投資は抑えられるため、新規の太陽光発電設備よりも高い利回りが期待できます。ある程度収入を得た後に売却することも可能です。

太陽光投資は、不動産投資より安定していて、手間もかからず、高めの利回りが期待できると言えるでしょう。

不動産投資の利回りの計算方法

不動産投資の利回りはどう考えればよいのでしょうか?

不動産投資の利回りの基本的な計算方法は以下の通りです。

| 年間の家賃収益÷物件購入価格×100=年間利回り(%) |

通常、利回りとは投資した金額に対する収益率を表すのですが、不動産投資の場合は融資を受けてレバレッジをかけて投資をすることが多いので、まずは投資対象の収益率を見るために物件の購入価格を分母にします。

その上で、初心者の方は、「表面利回り」と「実質利回り」の違いを覚えておきましょう。

「表面利回り」と「実質利回り」の計算の仕方は以下の通りです。

| 計算式 | |

| 表面利回り(%) | 年間の家賃収入÷物件購入価格×100 |

| 実質利回り(%) | (年間の家賃収入-年間の諸費用)÷(物件購入価格+購入時諸費用)×100 |

つまり、年間の家賃収入をそのまま分子にするか、かかる諸費用を差し引いて手元に残る利益だけを分子にするか、の違いです。

表面利回りのことをグロス、実質利回りのことをネット、と呼ぶこともあります。

投資として最終的に重要なのは実質利回りです。

特に、不動産投資の場合は、年間のコストが物件によって大きく異なりますので、実質利回りがいくらになるかはきちんと計算しておくことが重要です。

年間の経費として考慮にいれるべきものには、例えば以下のようなものがあります。

- 固定資産税

- 火災保険などの保険料

- 修繕費用

- マンションの場合、修繕積立金や共益費

- 賃貸募集に関わる広告宣伝費などの経費

- 物件の清掃などのメンテナンス費

- 管理会社に委託する場合は管理委託費

これらの費用は、物件の種類や築年数、募集や管理条件によって様々に異なってきますので注意が必要です。

また、融資を受けて物件を購入する場合には、これに借入金の返済(元金+利子)を追加して、キャッシュフローのネット利回りも計算しておきましょう。

不動産投資の融資は難しい?年収・職業の条件はある?

不動産投資を始めたいけれど、融資を受けられるか心配・・・という方は多いと思います。

特に初心者やサラリーマンの方は、自分でローンを組むこと自体が未経験で腰が引けてしまうかもしれません。

しかし、不動産投資の融資を受けることはポイントを押さえればさほど難しくありません。

不動産投資で融資を受ける場合にポイントとなるのは以下のようなものです。

- 物件の担保価値

- 物件の収益性

- 融資を受ける人の年収や職業などの属性

- 必要書類の提出

1.物件の担保価値

金融機関が不動産に融資をする場合、まずは物件の担保価値を見ます。ですから、土地の値段が高い人気の場所や築浅物件などは、担保価値が高く、ローンを借りられる可能性も高まります。

逆に、地方の不便な土地や築年数が古い物件については、担保価値が低いので、それだけで融資をしてもらうのは難しくなります。

2.物件の収益性

担保価値が低くても融資を受けたい場合は、物件の収益性が鍵となります。古い物件や今は人気の無い物件でも、リノベーションや賃貸条件の工夫で収益性を高めることはできるからです。むしろ、不動産投資の醍醐味は、物件の収益性をいかに高めることができるか、にかかっています。明らかに担保価値が高いとか、はじめから収益性が高い物件が売りに出て、初心者が購入できるチャンスは限られているからです。

3.融資を受ける人の属性

初めて不動産投資をする人、初心者の人にとっては、実はこれが一番重要になります。

いくら不動産の担保価値や収益性が高くても、やはり初めてお金を融資する人が信用できるか、色々な不測事態が起こっても返済してくれる人なのかは、融資する側にとって最重要だからです。

不動産投資の融資を受けるのに、職業や年収の制限はありません。

ただし、不安定な収入や他の借入はデメリットとなることは覚えておきましょう。

安定した収入がある方が有利ですので、サラリーマンで一定の勤続年数がある人などは、不動産投資でも融資を受けやすいと言えます。

最低でも年収500万円以上必要、とか、サラリーマンで年収700万円以上だと有利、などといった情報を見かけることがありますが、特に明確な基準があるわけではありません。

ただし、初めて融資を受ける場合は、年収の10倍を超えるローンを組むのは難しいと考えられます。

いくら物件の収益性が高くても、最悪何かあった時に自己資金から返済できるかどうか、融資する側の金融機関は気にしているからです。

4.必要書類の提出

不動産投資で融資を受けるには、色々な書類の提出が必要となります。

本人確認書類や収入証明などといった通常の融資に必要な書類の他、物件の登記書類や図面、不動産売買や賃貸に関わる契約書なども求められます。

物件に関わる資料については、売買の仲介業者に相談・協力して必要なものを揃えるようにしましょう。

また、物件の収益性をみるための事業計画書やキャッシュフロー計画などを自分で作成したり、収入だけでなく貯金や自己所有の不動産などの資産状況についての書類を提出する場合もあります。

金融機関が融資を検討するにあたって最低限必要な書類は事前に確認し、揃えておくことが重要です。

▶︎▶︎▶︎無料セミナー詳細はこちら◀︎◀︎◀︎

1万円からでも不動産投資が始められる!おすすめのクラファン

1万円から不動産投資が始められるおすすめのクラウドファンディングを、4つご紹介します。

CREAL(クリアル)

| 運営会社 | クリアル株式会社 |

| サービス開始年 | 2018年 |

| 期待利回り | 4.0%〜5.5% |

| 運用期間 | 12~24ヶ月 |

| 対象物件 | マンション、保育園、オフィス |

クリアルは300億円を超える運用資産残高実績がある、不動産クラウドファンディングサービスです。

マンションやアパートといった住居だけでなく、保育園や学校といった社会貢献につながるファンドも多数あるため、資産運用だけでなく、自分の資産で社会に貢献したいという人にもおすすめできるサービスです。

1万円から投資を始められるだけでなく、2024年1月末時点で元本割れが起きていないため、投資初心者で投資に対して不安がある人にもおすすめです。

COZUCHI(コヅチ)

| 運営会社 | LAETOLI株式会社 |

| サービス開始年 | 2019年 |

| 期待利回り | 3.0~12.0% |

| 運用期間 | 3~24ヶ月 |

| 対象物件 | マンション、テナント |

LAETOLI株式会社が2019年から運営しているCOZUCHI(コヅチ)は、高い利回りが期待できる案件が多数あるクラウドファンディングサービスです。

中長期案件だけでなく、高い利回りが期待できる3ヶ月程度といった短期の案件も充実しています。

COZUCHI(コヅチ)は、他のクラウドファンディングサービスで設定されていることが多い利回りの上限が設定されていないので、利益が出た分はフェアに還元されます。

失敗したと感じたら、途中で解約もできるのでリスクを最低限に抑えられる点も、初心者におすすめできるポイントです。

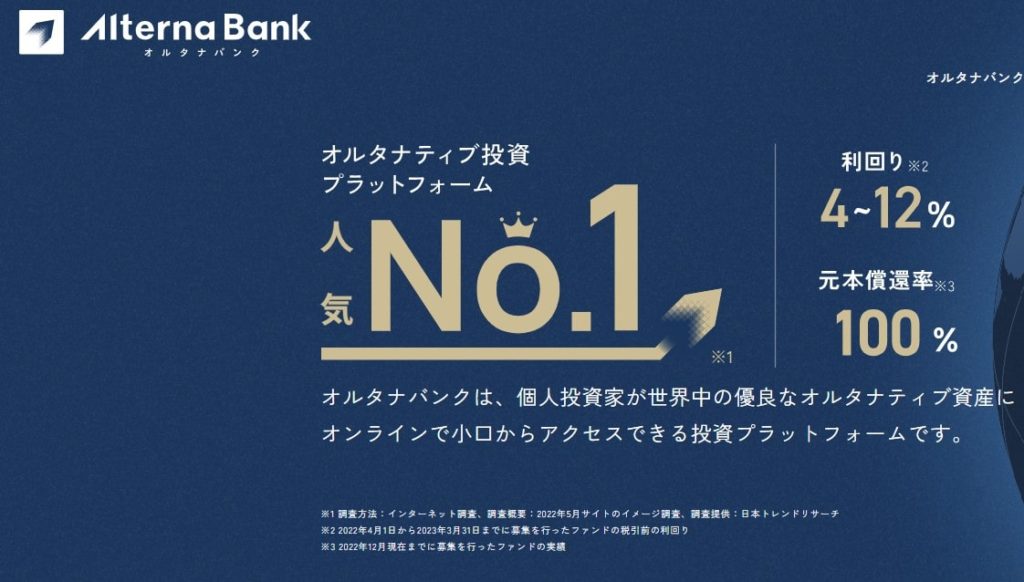

オルタナバンク

| 運営会社 | SAMURAI証券株式会社 |

| サービス開始年 | 2016年 |

| 期待利回り | 4.0~12.0% |

| 運用期間 | 3ヶ月~3年 |

| 対象物件 | マンション |

オルタナバンクは、SAMURAI証券株式会社が運営している不動産クラウドファンディングサービスです。

債務不履行状態になった場合、代表者が連帯責任者なので、投資者のリスクが大幅に軽減されているため、投資初心者にもおすすめです。

オルタナバンクでは、最短3ヶ月から最長3年と投資期間に幅があり、投資家の希望に沿った案件が選べます。

スマホ版も利用しやすいと評判で、新たなキャンペーンなども確認できます。

不動産投資で失敗しないためのポイント

不動産投資のメリットとデメリットを見てきましたが、不動産投資で失敗しないためのポイントとは何でしょうか。

不動産投資で失敗しないために重要なポイントをいくつかあげてみました。

かかるコストを想定する

不動産投資には必ずコストがかかります。

表面利回りだけで不動産投資の良し悪しを判断することは危険ですので、投資の際には必ずかかるコストを想定し計算してから、投資すべきかを判断しましょう。

かかるコストは初期費用とランニングコストに分けられますが、物件の種類や投資の仕方などでその額は大きく変動します。

不動産投資では、かかってくるコストをデメリットと思わず、想定し、見積もることが絶対に必要ですので、忘れないようにしてください。

ロングスパンで考える

不動産投資はロングスパンで考える必要があります。

不動産投資が着実な収益をあげるようになるには時間がかかることもありますし、物件の収益性は時間の経過によって大きく変わってくることがあります。

不動産投資で失敗する原因の多くが、目先の収益性だけに捕らわれて長期的な収益性を考慮しなかったことによるものです。

例えば、新築物件だと人気があって、募集経費をかけなくても高額の家賃で満室だったのに、時間が経つごとに家賃が下がり空室が目立って家賃収入が減る、というようなことが起こります。物件が古くなればなるほど、修繕費がかさみ、リフォーム費や広告宣伝費などのコストも増大していくというダブルパンチに見舞われるのです。

不動産投資をするならば、どのくらいの期間で投資を回収できるのか、そしてその期間に収益性はどう変化する可能性があるか、などロングスパンで考える必要があります。

美味しいだけの話に飛びつかない

不動産投資は投資対象の個別性が非常に高い投資です。

株式や為替なら価格はみな同じですし、一般の投資家が手に入れられる情報もほぼ同じですが、不動産は物件ごとに価格も条件も全てが違います。

だからこそ、美味しいだけの話には飛びつかないようにしましょう。

物件の価格が特別に安いとか、満室で収益性が高いはずなのに売りに出ている、といった物件の場合には、何か必ず理由があります。

不動産は高い買い物の上に、一度購入したら売却して現金化するのには時間がかかります。

売り手や不動産仲介業者からの一方的な情報だけをあてにせず、美味しい話に見える裏にはどんな原因があるのか、自分なりに分析して判断してください。

投資の目的がブレないようにする

不動産投資はロングスパンの投資ですので、途中で状況や収支が変化してくることもあります。

当初の投資の目的がブレないようにすることも失敗しないために大切なことです。

よくあるのが、投資で収益をあげるのが目的だったはずなのに、途中から節税対策が目的になってしまって赤字を垂れ流してしまう、ということです。

また、所有物件を増やすことが目的になってしまって、収益性やキャッシュフローが後回しにされてしまう、といったケースもあります。

長く投資を続けていく中では、一時的に収益が悪化したり、税金対策をメインにすべきだったり、多少収益性が低い物件でも購入に踏み切った方が得策だったりと、状況は色々変化します。

臨機応変に対応しつつ、長期的な不動産投資の目的はブレないようにすることが、不動産投資で失敗しないためのコツになります。

▶︎▶︎▶︎無料セミナー詳細はこちら◀︎◀︎◀︎

不動産投資に関するよくある質問

不動産投資に関するよくある質問をまとめてみました。

初心者が疑問にもちやすい点をピックアップしましたので、参考にしてください。

不動産投資に興味がありますが始め方が分かりません

まずは不動産投資について本やブログなどを読んで、メリットやデメリットを勉強してみましょう。

一口に不動産投資と言っても、投資のスタイルや種類は様々です。

自分の投資目的、現在の仕事や居住地の状況などを勘案して、どんな種類の不動産に投資するかを選択すると良いでしょう。

不動産投資の種類や方法が決まったら、以下のようなステップで進めていきましょう。

- 物件をネットや不動産業者にあたって検索する

- 興味がある物件について情報収集する

- 購入したい物件がある場合は収益計画を立てる

- 購入したい物件について不動産業者に相談をする

購入したい物件が決まったら、買付証明を入れる、金融機関に融資を打診する、といった手順に進みます。物件や自己資金の状況によってその後の進め方は異なってきますので、仲介業者などとよく相談してから進めましょう。

年収が低くてもローンが受けられますか

不動産投資の場合は、融資を受ける人の年収だけでなく、不動産の担保価値や収益性も合わせて総合的に判断されますので、年収が低いからという理由だけで融資が受けられないことはありません。

ただし、初めて融資を受ける場合や不動産投資初心者の人は、年収が低過ぎると融資が受けられないこともあります。また、いくら不動産の収益性が良くても、いきなり年収の何倍もの融資を受けることは難しいかもしれません。

サラリーマンでも融資を受けることができますか

不動産投資はサラリーマンでも融資を受けることができます。

安定した収入がある人、勤続年数が長いサラリーマンは、むしろ不動産投資で融資を受けやすいというメリットがあります。

逆に、今現在ある程度の年収がある場合でも、収入が安定しない人や、将来的に収入に不安がある自営業者などは、ローンを組む上で不利になる可能性があります。

不動産投資の初心者におすすめの物件は何ですか

不動産投資には色々な方法があります。

初心者でも自己資金がある場合と無い場合、利回りを優先したい場合と将来的な資産価値を優先したい場合などで、おすすめの物件や投資法は異なってきます。

自己資金が少なく大きなローンを組むのが難しい初心者は、中古の一軒家や区分マンションであれば価格が抑えられるのでおすすめです。ただし、中古物件で収益性を高めるためには、リノベーションや募集条件の工夫などが必要です。色々な不動産投資の方法について調べて勉強してみましょう。

まとめ

不動産投資のメリットやデメリット、始め方や初心者向けの注意点などについて解説しました。

不動産投資は、物件が高額で融資を受けることが前提となるため、初心者からするとリスクが高く怖いものに感じられるかもしれません。

実際には、家賃収入のインカムゲインをメインとする不動産投資は、価格変動リスクが低く堅実でコツコツと積み上げていくタイプの投資法です。

サラリーマンは融資を受けやすいなどのメリットもあります。

多少時間や手間暇がかかっても将来の為に投資していきたいという方は、不動産投資について勉強してみると良いでしょう。

【参考サイト】

【外部リンク】

不動産投資は借り入れの利用でレバレッジを効かせられる投資効率の良さが魅力です。上場企業に勤務する会社員のような属性の良い人なら、融資も受けやすいでしょう。不動産投資にはデメリットもいくつかありますが、そのほとんどに対策があります。基本的なことを学び、きちんとリスク管理ができる人は手堅く収益を得られるでしょう。不動産投資は大きな利益を狙うのでなく、堅実な収益を得る投資なのです。

明治大学法学部卒。金融系ソフトウェア開発、国内生保を経て2007年に独立系FPとして開業。企業型確定拠出年金の講師、個人向けでは保険見直しや不動産投資などの相談が主な業務。現在はFP業務に加え、金融ライターとしても活動中。

保有資格:日本FP協会認定CFP・DCアドバイザー・証券外務員2種

運営サイト : 群馬FP事務所

SOLACHIE presents

-

太陽光投資の「失敗確率を下げるノウハウ」を一冊の本に!無料の限定資料をプレゼント

-

投資スタートした場合の、実際の利回りシミュレーションをプレゼント

-

太陽光投資プラットフォーム「SOLSEL」非公開物件をご紹介