老後2,000万円問題とは?夫婦・単身者の必要額の内訳や資金不足を防ぐ方法を紹介

近年、老後の生活において注目されているのが、老後の生活には2,000万円の蓄えが必要という「老後2,000万円問題」です。

果たして老後の生活には本当に2,000万円を用意しなくてはいけないのでしょうか。

記事の最後には、老後2,000万円問題に関してよく挙がる疑問とその回答も紹介しています。

老後2,000万円問題が以前から気になる人、老後の生活のための資金準備をどうしていいのか迷っている人は、ぜひ参考にしてみてください。

老後2,000万円問題とは

そもそもなぜ「老後の生活には2,000万円の自己資金の蓄えが必要」といわれるようになったのでしょうか。

この問題の発端は、令和元年に、金融庁が公表した「金融審議会 市場ワーキング・グループ報告書 」という報告書の内容です。

「高齢社会における資産形成・管理」と名付けられたこの報告書には、以下のような内容が記されています。

- 総務省の家計調査(2017年)に記載されたデータをもとにして老後の生活費を計算

- データによると、夫65歳・妻60歳以上の高齢者夫婦・無職世帯の平均的な収入は20万9,198円・支出は26万3,717円

- この収入・支出だと毎月赤字になり20〜30年で1,320万〜1,980万円の不足

- よって、不足分を補うために、高齢者になる前に自己資金2,000万円の蓄えが必要

このように、具体的なデータを元に算出されたのが、2,000万円という老後生活資金なのです。

また、加速する少子高齢化による社会保険の負担の肥大・それに伴う将来の働き盛り世代の収入減少なども、2,000万円という金額が必要な理由を裏付けています。

本当に老後資金は2,000万円必要なのか

令和元年に老後2,000万円問題が浮上したとき、「老後を迎える数十年後までにそんな大金用意できない」「2,000万円も必要なのか」といった意見が飛び交いました。

果たして、老後の生活資金に2,000万円は、本当に必要な金額なのでしょうか。以下より老後生活資金の内訳などについて説明しましょう。

夫婦と単身者で必要な金額は異なる

日々の生活の支出は、同じ高齢者であっても夫婦と単身者を比べた場合、大きな違いがあるのが特徴です。

総務省が令和4年(2022年)に公表した「家計調査報告(家計収支編)」によると、以下のような調査結果となっています。

- 65歳以上の無職・夫婦世帯:236,696円

- 65歳以上の無職・単身者: 143,139円

以上のように、夫婦と単身者を比較した場合、支出に10万円もの差があります。

老後に必要となる資金の内訳

老後生活における支出の具体的な内訳はどういう内容なのでしょうか。夫婦・単身別に内訳をみてみましょう。

| 支出の対象 | 夫婦 | 単身 |

| 食料 | 67,776円 | 37,485円 |

| 住居 | 15,578円 | 12,746円 |

| 光熱・水道 | 22,611円 | 14,704円 |

| 家具・家事用品信 | 10,371円 | 5,956円 |

| 被服・履物 | 5,003円 | 3,150円 |

| 保険・医療 | 15,681円 | 8,128円 |

| 交通・通信 | 28,878円 | 14,625円 |

| 教育 | 3円 | 0円 |

| 教養娯楽 | 21,365円 | 14,473円 |

| その他・雑費 | 49,430円 | 31,872円 |

| 合計額 | 236,696円 | 143,139円 |

夫婦・単身ともに大きい支出なのが、食費です。夫婦・単身ともに支出総額の3〜4割を占めています。

ライフラインである住居・光熱費・水道も、支出の種類の中では大きい金額となっていますが、重要なのが通信費用です。高齢者にとってもスマホ利用などの通信費用は大きな割合となっています。

老後資金が足りなくなる原因

なぜ日本の将来は、老後の資金が足りなくなるといわれているのでしょうか。その原因を以下より説明しましょう。

- 年金額の減少

- 退職金の減少

- 長寿命化による生活費の増加

①年金額の減少

日本の未来において、老後資金が不足するといわれているのは、受給できる年金額が減少していくことが原因の一つとして挙げられます。

ますます高齢化する日本において、同じように深刻な問題とされているのが少子化です。数十年後に高齢者に該当する層より下の世代がどんどん減少していけば、それだけ今後の日本を支えてくれる労働者人口も減っていきます。

働く層が減るとその層が支払う年金保険料も全体的に減っていき、それに対して受給者である高齢者が増加すると、ピラミッド型になっていた日本全体のバランスが今後ますますおかしくなっていくでしょう。

このような事態に対処するためには、数十年後、高齢者に該当する層が、老後に備えて今のうちに貯蓄をしてもらうしかありません。

また、将来年金が減る原因の一つが、保険料免除制度の存在です。この制度は、失業などで毎月の年金保険料の支払いが厳しくなった人に対して適用されます。

この制度に申請すれば、支払額の4分の1〜全額が免除されますが、数十年後に受給対象者になった際、もらえる年金額は減る仕組みです。

保険料免除制度を利用する層が年々増えているため、今後年金受給額は全体的にますます減少していくと予想されています。

かつての日本は、年金の受給だけで十分に生活できるといわれていましたが、今後は年金だけで生活するのは困難といえるでしょう。

②退職金の減少

老後の生活が厳しいと予想されている原因は、年々減少していく退職金の金額にあります。厚生労働省が5年ごとに発表している「就労条件総合調査」の調査結果をみると、20年ほどの退職金・金額の変動がわかります。

その変動を、以下の表にまとめてみました。

| 1997年(平成9年) | 2,871万円 |

| 2,000年(平成12年) | 2,499万円 |

| 2008年(平成20年) | 2,323万円 |

| 2013年(平成25年) | 1,941万円 |

| 2018年(平成30年) | 1,788万円 |

このように1997年・その20年後の2018年では、約1,000万円以上もの差があります。

1997〜2008年は、退職金だけで2,000万円を超えており、それに加えて年金の受給・老後に備えての貯蓄もあるので、老後は経済的に何一つ不自由することなく生活することが可能だったのです。

しかし、2010年代以降は退職金は2,000万円を切っており、退職金だけをあてにするのは難しいといえます。

③長寿命化による生活費の増加

老後資金が足りなくなるのは、国民一人あたりの平均年齢の上昇も理由の一つとして挙げられます。数十年前は男女ともに60代といわれていた日本人の平均寿命も、現在は80代です。

大昔は、60代というと老人というイメージがありましたが、現在は還暦を迎えて心身ともに若々しい人も珍しくありません。「人生100年時代」という言い回しが決して大げさではないように、今後は60代にして元気いっぱいな層が増えていくでしょう。

そのような層が増加することは、日々の生活の消費も決して衰えないということです。生活費だけはかかるのに、退職金・年金が少ないと、それだけではとても日々の生活を送れないでしょう。

老後の資金不足を防ぐためにできること

自身の老後を見据えて、どうすれば老後の資金不足を防止できるか、事前に準備をすることが大事です。

老後の生活に関してまったくのノープランでは、病気やケガで働けなくなった場合、困窮して生活ができなくなる危険性があります。

では、老後の生活費不足を防ぐためにできることとは、具体的にどんな手段があるのか説明していきましょう。

ライフプランを作成しておく

老後の資金不足の対策として有効なのは、ライフプランの作成です。ライフプランとは、将来の具体的な収入・支出を計算して、今後の経済面の予想・計画をする手法で、老後2,000万円問題が浮上している現在、注目されています。

ライフプランを綿密に計画しておくと、病気などの急な出費があっても慌てることなく対応可能といった、事前の予想ができるでしょう。

「老後に必要となる資金の内訳」で説明したような老後生活の内訳を把握しておくと、ライフプラン計画はさらに進めやすくなります。

そして年ごとのキャッシュフロー(収入と支出の流れ)を表にして、「収入のタイミング・発生する支出・その際の貯蓄残高」をわかりやすくしておくといいでしょう。

生活費を見直して支出を減らす

自身の生活費をあらためて見直すことも、将来迎える老後生活においては大事なことです。見直しをすることによって、「気づかないうちに無駄な出費をしていた」ということがわかります。

では、生活費の見直しをする上で大事な項目は、以下の4つです。4つそれぞれの見直しポイントを紹介しましょう。

居住費

生活において最も大きな比重を占めるのが居住空間です。居住にかかる費用を削減するには、以下の方法があります。

- 金利の低い住宅ローンに移行

- 物件を売却して売却金を得る(そのお金でローン支払いを完了させる)

- 賃貸の場合は家賃交渉をして家賃を下げる

- 安い家賃の賃貸住宅に引っ越す

ただし、これらの方法を実践する場合、さまざまな手数料や費用(引越し代金など)がかかります。自分のライフスタイルを照らし合わせたうえで、どの方法が最善なのかを考えることが大事です。

水道、光熱費

毎月発生するのが、光熱費や水道代などのライフラインのための費用です。以下のようなことに気をつければ、水道・光熱費は抑えられます。

- ガス・電気のプランを見直す

- エコ家電へ買い替える

- マメに電気を消す

- 風呂場の水の再利用(洗濯に使う)

- 水を出しっぱなしにしない

老後を迎えてから実践するのではなく、今から節約の癖をつけておくことが大事です。

各種保険料

各種保険も、現在加入しているプランを見直すことによって「この保障は本当に必要か」ということがわかるので、見直しをするといいでしょう。

範囲の変更、保障額の減額などをすれば、毎月の支払いも減少できます。ただし、ただ減額だけにこだわってしまうと、いざという時に満足な保障が受けられなくなるので、保障内容の変更をする際はよく考えてから行ないましょう。

通信費

通話・インターネットなどにかかる通信費も、見直しをしましょう。

- 格安SIMに乗り換え

- プランの見直し

- 必要以上にスマホを使わない

以上の方法で、通信費を軽減できます。

定年後もアルバイトなどで働く

定年後は完全リタイヤをして悠々自適に生活、と計画している人もいるでしょうが、それは老後の生活資金が潤沢な人が可能なことです。もし老後の生活資金が不安な場合で、定年後も労働意欲が衰えていない人は、アルバイトなどで働くこともおすすめです。

ただし、厚生年金の場合、収入と年金の合計額が月で47万円を超えると、受給金額が減額、あるいは全額支給停止になります。また、アルバイト収入が75万円を超えた場合は、確定申告をしないといけません。

年金の受け取りを先延ばしする

年金受給の時期には任意によって先延ばしにすることが可能で、それによって通常の受給額より最大84%まで増額できます。

ただし、先延ばしにすると、配偶者・子どもがいることによって受給対象になる「加給年金」がもらえません。

資産運用を行う

老後の生活に不安を持つ人におすすめなのが、資産運用です。資産運用とは、所有している資産を使って預金・投資などを行ない、資産を元本から増やしていく方法で、、老後に備えて実践している人は少なくありません。

資産運用については、次の段落で詳しく解説しましょう。

老後資金を確保するには資産運用がおすすめ

老後の生活資金を蓄えるためには、資産運用もおすすめです。では、おすすめの資産運用、運用をする際の注意点を次より紹介しましょう。

おすすめの資産運用方法7選

資産運用にはさまざまな手段があるので、運用初心者にとっては何を選んでいいのかわからないという人もいるでしょう。

そんな人のために、おすすめの資産運用方法7選を紹介します。

NISA・つみたてNISA

NISA・つみたてNISAは、金融庁が定めた規定である「非課税少額投資制度」に従って実施される運用手段です。専用口座をつくり投資信託方式で運用を進めます。

この運用の特徴は制度によって20年間非課税になることです。納税をする必要がないため、運用で生じた利益を納税にまわす心配はありません。

少ない金額から運用開始ができてリスクが比較的少ないのが魅力ですが、長期にわたっての運用となるので収益が出るまで時間がかかります。

iDeCo(個人型確定拠出年金)

長期間にわたっての積立型の運用をしたいという人におすすめなのが、iDeCo(個人型確定拠出年金)です。

積み立てた金額はすべて非課税になるので節税対策になり、確実に積み立てた分が貯蓄になります。低資金から始められるのもメリットですが、一度積み立てをすると60歳になるまで原則引き出しができない仕組みです。

財形年金貯蓄

在籍している会社経由で、毎月の給与から銀行へ一定額が自動的に積み立てられる貯蓄方法が、財形年金貯蓄です。

550万円までは利子が非課税・契約満了までに引き出しが可能といったメリットがあります。通常の預金との大きな違いがない・この貯蓄方法を導入している会社がそれほど多くないことがデメリットです。

個人年金保険

個人年金保険は、契約してから保険料を払い続けて、設定した年齢になったら年金が受け取れる保険で、個人で保険会社と契約して行なう年金制度となります。

確実に積み立てができる・税金軽減が可能になるメリットがありますが、受給した年金は課税対象になる・途中解約すると元本割れすることもあるのがデメリットです。

投資信託

自分で運用を行なうのではなく、資産運用の専門家・ファンドマネージャーに運用・投資を代行してもらうのが、投資信託です。

投資・運用の初心者・特別な知識がなくても投資ができて、分散投資も可能なのがメリットですが、ファンドマネージャーに一任しているので、その分、費用がかかります。

またマネージャーに全て任せているので、投資・運用状況が把握しづらいこともデメリットといえるでしょう。面倒でも勉強をして自分で投資を進めたいという人には向いていないといえます。

不動産投資

物件や土地の賃貸・売却を行なって収益を得る方法が、不動産投資です。賃貸の場合は家賃収入によって安定した収益が得られる・土地・物件売却の場合は、元本以上の大きな収益の可能性があるのがメリットです。

初期費用が数千万〜数億と高い、賃貸住宅だと修繕や管理に手間がかかる、必ず利益が出るとは限らない(元本割れになる恐れもあり)といったデメリットがあります。

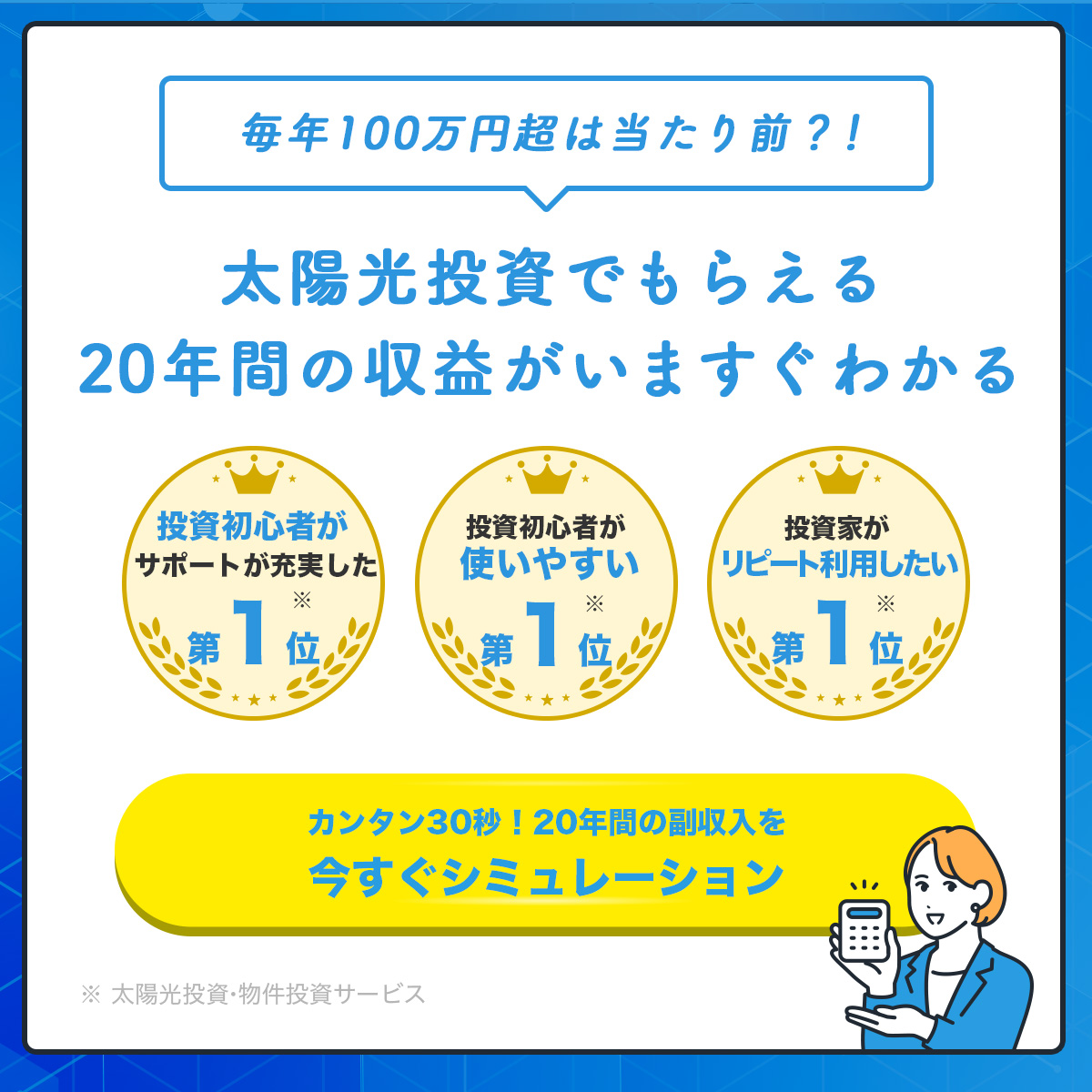

太陽光投資

太陽光を専用発電機に取り込んで発電を起こし、それを電力会社に売却して利益を得るのが、太陽光投資です。

世の中の景気と関係ない太陽光を利用するので常に収益が安定している・消費税還付で節税対策になる・20年間は買取保証があるなどのメリットがあります。その反面、天気が悪いと発電できない・初期費用がかかることがデメリットです。

資産運用の注意点

資産運用で大事なのは、運用方法を一つにしないで複数のプラットフォームを用意することです。一つだけの場合、その運用方法の調子が悪ければそれだけで大きな損失になります。

しかし、複数の運用方法があれば、一方が損失を受けても、利益の出ているもう一方の方で補填するといったことが可能です。リスク分散・軽減するためにも複数の運用を行ないましょう。

また、あらゆる資産運用・保険会社を比較することも大事です。いくつかの会社をピックアップして並列に並べて比較することによって、それぞれの会社の長所・特徴がわかりやすくなります。

資産運用におすすめの証券会社3選

資産運用をこれから始めるという方に、おすすめの証券会社を紹介します。

SBI証券

| 口座数 | 1100万口座(SBIグループ) |

| 新NISA | 〇 |

| 新NISAつみたて投資枠 | 〇 |

| IPO実績 | 93社(2023年) |

| 投資信託 | 2,600本以上 |

| 外国株 | 米国株式・ETF5,600銘柄以上 |

| ポイント | Tポイント / Pontaポイント / dポイント / Vポイント(クレカ積立) |

SBI証券は、グループ全体の証券口座開設数1,100万件を誇る、国内最大級の証券会社です。インターネット取引では国内株式売買手数料が0円となっています。(1日の約定代金が300万円まで)

100円から投資が行え、操作性の高いスマホアプリも用意されているので、初心者でも投資を始めやすい証券会社と言えます。

取り扱い商品のラインナップが豊富なのも特長です。国内株式、外国株式(米国、ロシア、中国、韓国、その他アジアの5ヶ国)、投資信託、FX、先物取引、オプション取引など多岐に渡っているので、投資上級者にも満足できるでしょう。

マネックス証券

| 口座数 | 216万口座以上 |

| 新NISA | 〇 |

| 新NISAつみたて投資枠 | 〇 |

| IPO実績 | 61社(2022年) |

| 投資信託 | 1,300本以上 |

| 外国株 | 4,900銘柄以上 |

| ポイント | マネックスポイント |

大手証券会社であるマネックス証券は、お得なポイント還元率や取引手数料がネット証券最低水準であることから人気を集めています。

マネックスカードでクレカ積立をすると、ポイント還元率は1.1%と、他のネット証券よりも高い還元率です。貯まったマネックスポイントは、投資信託を購入したり、Pontaポイント・dポイントなどに交換したりできます。

また、2024年から始まる新NISAでは、全ての売買手数料が無料です。

日本株式を1株から買える「ワン株」や、米国株も1株から買えるシステムは、初めて投資をする方でもハードルが低くなっています。

GMOクリック証券

| 口座数 | 100万口座以上 |

| 新NISA | 〇 |

| 新NISAつみたて投資枠 | - |

| IPO実績 | 0社 |

| 投資信託 | 130本以上 |

| 外国株 | 4,900銘柄以上 |

| ポイント | - |

GMOクループが運営している証券会社が、GMOクリック証券です。店舗CFD取引高・店舗バイナリーオプション取引高・スマホアプリランキングで、国内第1位の実績を誇っています。

FX・CFD・株式などの取引手数料や、口座開設・維持費用が0円で取引でき、低コストを重視する方におすすめです。

直感的な操作感でストレスフリーに操作できる取引ツールも人気の理由の1つ。スマホアプリで全ての取引を完了させることも可能です。

100円から取引できる商品もありますので、まずは試してみたいという方にぴったりでしょう。

老後2,000万円問題に関するFAQ

老後2,000万円問題でよく挙がる疑問とその回答を、以下より紹介しています。ぜひ参考にしてみてください。

- 自分の年金額を確認する方法は?

- 老後資金に2,000万円もいらない?

- 老後資金はいつから貯め始めるのがいい?

自分の年金額を確認する方法は?

確認方法は、以下の4つです。

- 毎年誕生日に郵送される「ねんきん定期便」を確認

- 年金事務所・年金相談センターに問い合わせる

- ねんきんネット(https://www.nenkin.go.jp/n_net/)で計算

- 公的年金シミュレーター(https://nenkin-shisan.mhlw.go.jp/)で計算

老後資金に2,000万円もいらない?

金融審議会 市場ワーキング・グループは、確固としたデータをもとに「老後に2,000万円が必要」という結果を出しそれを公表しました。

しかし、すべての国民が同じライフスタイルではないので、中にはそれほどお金のかからない生活を送っている人も少なくありません。

老後までに必ず2,000万円を用意しないと生活破綻するといったことはないので、絶対に2,000万円用意する必要はないでしょう。

ただし、老後の蓄えは決して無駄ではありません。先述したような節約方法・資産運用などを学習・実践することをおすすめします。

老後資金はいつから貯め始めるのがいい?

老後資金の蓄えは、早い時期から始めることがおすすめです。資産運用・投資方法は長期的な種類が多いので、長期的な計画であれば少額から始められます。

不動産・株などといった短期間で大きな収益が出る方法もありますが、これらはハイリスク・ハイリターンです。損失が出た場合は、大きな打撃となる危険性もあるので、損失を出さずに確実に利益を出す場合は専門的な知識・スキルが必要となります。

まとめ

令和の始まりから世間を賑わせて物議を醸し出した「老後2,000万円問題」ですが、必ず2,000万円必要とは断言できません。

リスクの少ない運用投資方法、節約方法などを駆使すれば、2,000万円もの大金を用意しなくても十分に老後をやっていけるでしょう。

ただし、「老後に備えて準備するのはむだ」という考えも、決して賛同はできません。快適で不自由のない老後を迎えるためにも、今から少しずつでも老後の備えをしていくことが大事です。

老後2,000万円問題については、金融庁の報告書が発表されてから様々なメディアでも取り上げられ、発表当時から大きな話題となりました。本記事にもあるように、ライフスタイルは個人で違うため、必ず2,000万円が必要というものではありませんが、老後資金は多かれ少なかれ必ず全員が必要になります。ライフプランの作成、支出の管理、貯蓄や資産運用に取り組んで、今できることから老後の備えをしていくことが大事だと思います。

愛宕FP相談代表。2級ファイナンシャル・プランニング技能士。教育・住宅・老後資金をはじめとした将来のお金についての不安を解決するFP相談サービス。相談実績は500件を突破し、年間30万円以上の家計改善事例も豊富。出張型サービスも展開し、自宅・カフェ・職場・オンラインと柔軟な相談方法も好評。

SOLACHIE presents

-

太陽光投資の「失敗確率を下げるノウハウ」を一冊の本に!無料の限定資料をプレゼント

-

投資スタートした場合の、実際の利回りシミュレーションをプレゼント

-

太陽光投資プラットフォーム「SOLSEL」非公開物件をご紹介